오늘 장 시작부터 코스피가 하락세를 보이고 이후 약반등을 하였지만..

그런 장세속에서도 상승률 7% 정도를 보여주며 시가총액 1조 이상의 주식들 중 상승 1위를 보여주었기에

한번 보고자 합니다.🧐

🏙회사에 대해서 .. (DART & 홈페이지 등)

홈페이지는 짧게 보고 넘어가겠습니다.

아래 사진은 이수페타시스 홈페이지에 가시면 보실 수 있고

더 자세한 정보를 필요로 하시면 한번 들어가 구경하시길 추천드립니다.👍

저도 이수페타시스라는 회사는 처음 알아봅니다만

첫 홈페이지 들어가자마자 기술관련주식이구나 싶었고

화면에 작게 몇몇 사진을 보니 저 분야에 쓰이는 무언가를 다루는구나 하고 생각이 흘렀습니다.

카테고리 하나 타고 들어가보니까

이런 분야에 쓰이는 제품을 만들어 판매하는 형식으로 수익을 창출하는 것으로 보입니다.

DART(전자공시시스템) , 사업보고서 2022년도

※이 파트의 내용은 전부 DART 의 사업보고서에서 볼 수 있습니다.※

🧐주요 사업의 내용

당사는 전자제품의 핵심부품인 인쇄회로기판(PCB)을 전문으로 생산하고 있으며, 한국 (주)이수페타시스(본사)에는 3개의 공장 및 연구소를 운영하고 있습니다. 종속회사인 해외공장으로 중국 ISU Petasys Hunan Ltd.(PCB제조), 미국 ISU Petasys Corp.(PCB제조)가 있으며, 종속회사인 마케팅 법인으로 홍콩에 ISU Petasys Int't Ltd.를 운영하고 있습니다.

당사는 100% 주문생산방식으로, 인쇄회로기판 제조업이 주요 사업이며, 전체 매출 중 수출(로컬포함) 비중은 95% 이상을 차지합니다.

🤔 몇몇 부분만 떼와서 보기만 해도 될 것으로 보입니다.

PCB 라는 부품을 주문생산방식으로 제조 한 후 수출하는 방식으로 이윤을 창출 하는 것으로 보입니다.

또 매출 비중이 사실상 전부 수출로 이루어져 있기 때문에 그 동향을 주시하는것이 가장 최우선이 될 것으로 보이지만 , 다르게 말하면 그 부분만 주시하면 된다는 것이니 오히려 단순할지도 모르겠네요

보통 안보던 신용평가에 관한 사항입니다.

왜냐면 .. 대게의 1조 이상의 시가총액을 가진 기업들은 준수한 평가를 받았기 때문에 넘어갔는데

혹시 해서 이 부분도 가져왔습니다.

참고하실 분들은 참고 하시길 바라겠습니다.

또 그 위의 영문자에 대한 등급의 해당 의미를 뜻하는 사진도 첨부합니다.👀

판매전략

경쟁력 있는 초고다층 제품군의 매출을 확대하는 한편, 전용라인 확보를 통한 첨단 디지털 제품에 사용되는 RFB 제품군과 5G 무선 네트워크장비에 대응함으로써 생산 효율을 극대화하고 영업경쟁력을 갖추어 세계시장에 입지를 확대하고 있습니다.

🤔부연설명 할 부분이 없이 쭈욱 읽으면 될 것 같습니다 몇 줄안되니까요..

글로만 보면 참 알차게 전략을 짜서 실행중에 있다고 보입니다.

위에서 쭈욱 봤을때 해외 수출이 대부분의 수입을 차지한다고 했잖아요?

그 대상 회사들중에 고정으로 매출이 나가는 회사가 있는데 그 회사를 A B C 로 이름은 명시하지는 않은 형태로 보고서에 나타나 있었습니다.

이 3 사가 가져가는 매출 비중이 거진 40% 가량 되니 이 회사들과의 관계 또한 중요할 것으로 생각 되네요

🤔아마 고정으로 매출을 가져가려면 휴대폰이나 차량 부품 같은 부분에서 지속적으로 가져가는것이 아닐까 생각합니다.

영업개황

2022년은 지속되는 COVID19와 더불어 러시아-우크라이나 전쟁등 많은 이슈가 발생하였습니다. 하지만 이에 따른 경기침체, 공급망리스크등 다양한 부정적인 외부요인에도 불구하고 당사는 꾸준한 성장세를 지속하여 왔습니다.

그 중 주력 제품인 고다층MLB 제품의 단가상승이 뚜렷하였으며, 단가 상승의 주요 요인은 비대면 컨텐츠의 수요증가로 데이터 처리속도가 높아짐에 따른 유선 네트워크 제품의 수요가 증가한 부분이며, 이처럼 고사양substrate는 고사양MLB 제품의 기술/원자재/층수업그레이드등을 통해 여전히 수요가 늘어날 것으로 전망되고 있습니다.

🤔당사가 생각하는 성장의 원인에 대한 부분과 이러한 동력이 앞으로도 지속될 것인가에 대한 전망이 짧게 담겨 있습니다. 향후에도 수요 성장이 지속될 것으로 예상한다니 나쁘지는 않은 전망입니다.

🤔신기하게도 국내 PCB 제조회사들을 나열하면서 비교 가능하게 보여주는데

오히려 두번째에 보이는 코리아써키트라는 주식이 더 눈이 갑니다.

이수페타시스를 포함한 다른 하나의 주식은 그저그런 반면 코리아써키트는 엄청난 매출 성장을 이루었네요..?

다음 주식은 코리아써키트를... 보기보다는 다른 끌리는 주식을 먼저 보도록 하겠습니다.😋

- [네트워크 장비용 PCB]

- [서버/스토리지용 PCB]

- [슈퍼컴퓨터용 PCB]

- [우주.항공산업용 PCB]

- [IC Tester용 PCB]

- [자동차용 Radar PCB]

- [기지국용 PCB]

🏃♂️이수페타시스가 생산하는 PCB 가 들어가는 제품 분야에 대한 세부적인 설명이 쫘르륵 나와있기는 했는데

패스해도 좋을 것으로 생각되어 넘어가도록 하고... 더 깊은 정보를 원하신다면 한번 DART에서 보시길 추천드립니다.

각 분야에대한 전망이나 어떻게 활용되고 있는지 등에 대해서 자세히 나와있습니다.🙂

차트분석📈

흠... 이번에는 차트분석을 그냥 건너뛸까..? 생각을 참 많이 하였습니다.

왜냐면 이미 뛰어버릴대로 뛰어버린터라..

재무지표나 사업보고서를 통해 미래를 점치고 주가가 조금 빠졌을때 매입을 해볼까에 대한 고민을 해볼 주식이고 기술적인 위치에 대한 견해는 딱히 중요하지 않다 생각이 들어서..😥

그래도 짧게나마 차트의 형태만 플롯 해둔다는 의미를 담아 보고 넘어가겠습니다.

이 모습을 보면 제가 왜 그렇게 생각했는지 바로 아실거라 보입니다.. 하하.😂

뭐 차트 분석이랄게 없지요?

그나마 날에서 들여다 보았을때

향후 움직임에 대해서 예측 하는 정도야 가능하기는 할 것 같습니다

그러나 이런 폭발적 시세 분출이 일어난 후로는 차트분석이고 뭐고 이미 소용이 없어지기 때문에 조심스레

노란색과 보라색의 경로 정도만 점지하고 가겠습니다.

거래량도 보면 시세가 상승함에 따라서 우하향 추세를 보여주고 있기에 당분간은 열기가 식으며

조정 국면에 들어갈 것으로 예상하는 바입니다.

굳이굳이 패턴을 찾아보자면은 Shark 패턴의 PRZ 에 근접하는 위치에서 시세가 반등을 했다라고 볼 수 있겠고

향후 b 상승이라 예측하는 부분에서 시세가 어떻게 얼마나 되돌리느냐에 따라서 조정형태가 상이해질 것으로 예상합니다.

2023-08-18 차트 추가..

사실은 어제 새벽부터 글을 쓰다가 오늘 저녁이 지나고 글을 이어 쓰는데

위의 사진까지가 차트분석을 마무리 하려 했다가 차트가 진행이 되었잖아요?

그래서 한번 보는데 기술적 반등이 잘 일어나 준 것으로 보여 추가적으로 사진을 들고 왔습니다.

뭐 하나 건드린 부분은 없는데 패턴만 보고 기술적 반등을 한번 노려봤다면 괜찮은 수익을 얻고 단타성으로 빠져볼 수 있었을 것으로 생각됩니다.

모든 재무지표 살펴보기 📊

어디어디 사업보고서에서 말한것처럼 힘든 시국에서도 성장을잘 이루어내었는지 살펴보도록 하겠습니다.👀

Income statement / 손익 계산서

Total revenue / 총매출 Gross Profit / 총 이익

Operating Income / 영업 수익

Non - Operating Incom / 영업 외 수익

- 흠 어려운 시국인 2020년 이후에도 나름 선방했다 생각합니다.

- 뚜렷한 매출성장이 보인것은 2022년 쯔음 들어서부터였으니 사업 보고서의 말도 일리가 있네요

- 이익이나 영업수익부분도 따라 상승한것도 자세히 보면 보이네요

Net income / 순이익 Basic EPS / 기본 EPS

- 흐음... 그렇지만 순이익의 측면에서 보면 그리 매력적인 부분은 아니었다 보입니다.

- 사실상 손해를 본 지난 시간들이 더욱 눈에 띄고 2022년 이후 이익을 내기 시작하면서 그를 투자자로 하여금 매력적이게 한 부분이 아닐까 싶네요🤔

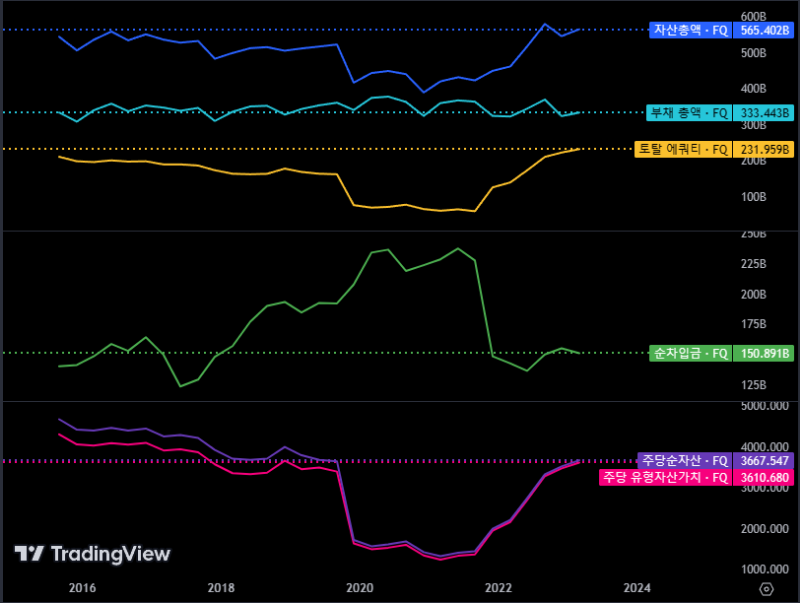

Balance Sheet / 재무상태표

Total assets / 총 자산

Total liabilities / 총부채

Total equity / 총 자본

- 자산 수준도 폭발적으로 상승했고 이전의 수준을 모두 회복하였다 볼 수 있겠지만

- 자본 부분에서 어떤 일이 있었기에 이런 지표 흐름이 나오는지 한번 쭈욱 보면서 찾아봐야겠습니다.

Net debt / 순 부채

- 부채는 오히려 괜찮아보입니다. 많이 내려오기도 했고 자체적으로 봐도 그리 높은 비율은 아니네요

Book value per share / 주당 순 자산

Tangible book value per share / 주당 유형 자산

- 주당 자산가치는 지표가 말하기로는 그리 높은 수치는 아니라 보이네요..

- 주가 수준의 10프로 수준이니 상당히 낮은 비율이라 생각됩니다.

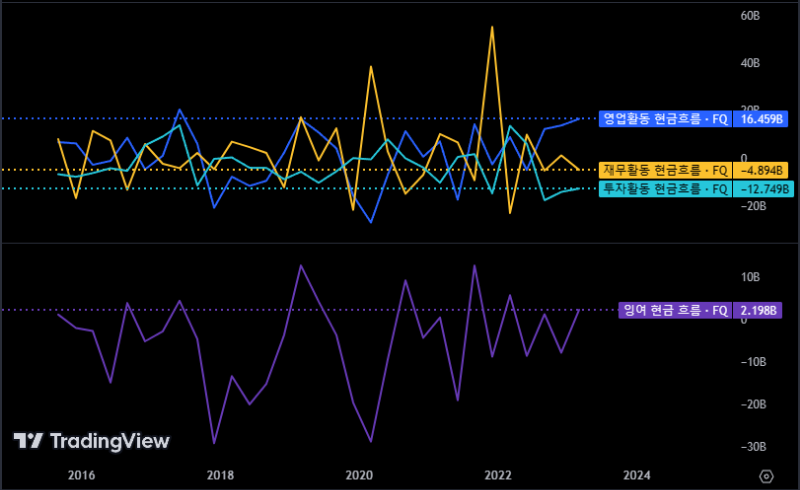

현금흐름표

Cash from operation activities / 영업활동 현금흐름

Cash from financing activities / 재무활동 현금흐름

Cash from investing activites / 투자활동 현금흐름

- 별 특이사항은 없어보이는데 재무활동 현금흐름에서 크게 두곳 튀어보이는 부분이 각각 재무상태표에서 순부채와 자본 부분의 변곡 부분으로 보여서 기억해둬 봐야겠습니다

Free cash flow / 잉여현금흐름

- 잉여현금은 워낙 변동이 심했던것으로 보여서 일단은 넘어가겠습니다. 큰 의미를 가지는 지표는 아닐 것으로 생각돼요

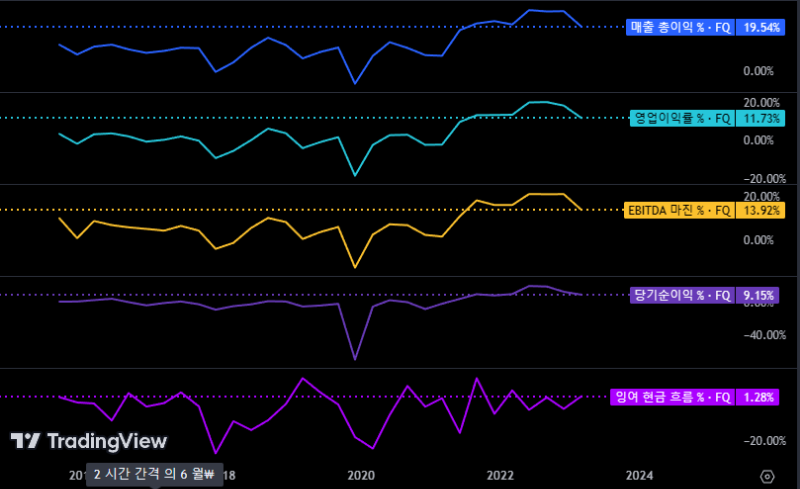

이익, 마진율

Gross margin / 매출 총이익%

Operating margin / 영업이익률%

EBITDA margin / EBITDA 마진%

Net margin / 당기순이익%

Free cash flow margin / 잉여 현금 흐름%

- 한눈에 봤을때 나쁘지 않아보입니다.

- 최근 상승흐름을 보여주고 있고

- 각 퍼센티지 수치도 엄청 좋다정도는 아니지만 평균적인 수치를 띄고 있습니다.

이익률

Return on assets / ROA, 총 자산이익률%

Return on equity / ROE , 자기 자본이익률%

Return on common equity /ROCE, 보통주 수익률

Return on invested capital / ROIC ,투하자본순이익률%

Return on equity adjusted to book value / 장부가액으로 조정된 자기자본이익률

Return on tangible assets / ROTA,유형자산 수익률%

Return on tangible equity / ROTE, 유형자기자본이익률%

- 여기에서 더 눈에 띄는 긍정적 흐름이 보입니다.

- 2020이후 급격한 상승흐름을 보여주는 지표 수치와

- 각각의 자체 수치만 보아도 상당한 높은수준의 수치라 할 수 있겠습니다.

성장률

Revenue one year growth / 연 매출 성장률 %

EPS basic one year growth / 연 EPS 성장률 %

Sustainable growth rate / SGR, 지속가능성장률

- 매출 성장은 들쭉 날쭉 해서 지금 당장 긍정적이어보여도 향후 이전의 매출 하락세처럼 떨어질 가능성이 있으니 뭐라 단정짓지는 않겠습니다.

- EPS 도 마찬가지이구요

- 다만 SGR , 지속가능성장률의 수치가 역대 최고 수치를 띈 주식이라는 건 또 갱신되었네요 알고있기로는 추가자본의 투입없이 지속 가능한 성장률이라는 뜻을 가진 지표인데 .. 이정도 수치라면 이 당시에 주식을 매입했어도 참 좋은 시기인데 .. 쩝.. 조금만 더 일찍 발견했더라면😢

EV 활용 비율

Market capitalization / 시가총액

Enterprise value / 기업가치

- 기업 가치의 성장세보다 시가총액이 뚫고 상승한 폭이 워낙 컸기에 이 점만 본다면 현재 주식을 매입하려면 추가적인 가격을 지불해야 할 가능성도 있어보입니다.

- 얼른 기업가치 지표가 업뎃 되었으면 좋겠네요

Enterprise value to EBITDA ratio / (EV/EBITDA)

Enterprise value to EBIT ratio / (EV/EBIT)

Enterprise value to revenue ratio / (EV/Revenue)

- 요 3 지표모두 그냥 땅 , 평지를 그리는 듯한 모습과

- 자체 수치들 모두 시장평균 이하 수준의 낮은 수준으로 보입니다.

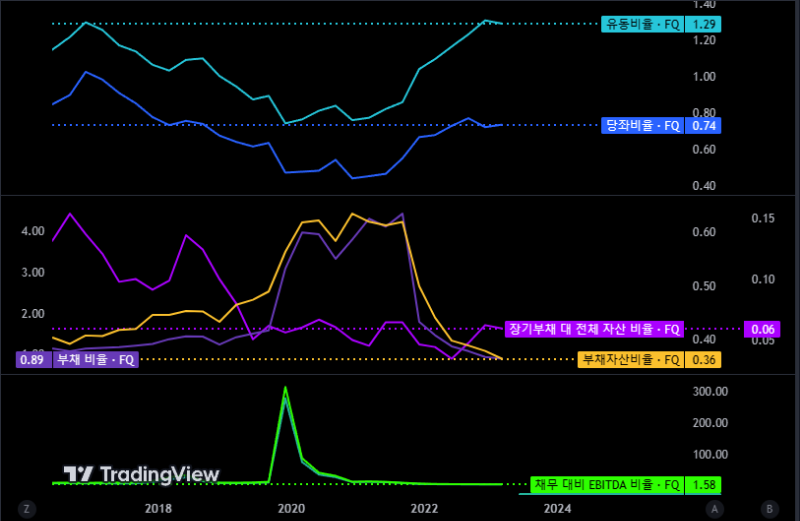

Debt & equity 비율

Quick ratio / 당좌비율 Current ratio / 유동비율

- 우상향 추세에 작은 칭찬을 보내 봅니다...

- 비율은 그리 높지 않지만 흐름도 중요하죠

Long term debt to total assets ratio / 장기부채 대 전체 자산 비율

Debt to assets ratio / 부채자산비율

Debt to equity ratio / 부채에쿼티비율

Debt to EBITDA ratio / 채무 대비 EBITDA 비율

Net debt to EBITDA ratio / 순 부채 대비 EBITDA 비율

- 부채 부분은 최근 흐름이 급격하게 낮아졌기에 별다른 해석없이 넘어가겠습니다.

Debt to revenue ratio / 부채 대비 매출 비율

Cash to debt ratio / 현금대비부채비율

- 요기도 별 특이사항은 없네요

Effective interest rate on debt / 유효이자율%

Interest coverage / 이자보상범위

- 이자율은 4% 수준에서 약간 높은 비율이지만 크게 벗어나지는 않았고

- 흐름은 ... 약간 우상향 추세라는점이 걱정되네요.. 얼마나 더 상승할지..

- 이자보상범위야 뭐 1 비율만 넘으면 괜찮다 보는데 7정도의 비율을 하고 있으니 편안 합니다.

Gross profit to assets ratio / GPA , 총이익자산비율

Quality ratio / 품질 비율

Goodwill to assets ratio / 영업권자산비율

- GPA 는 그리 높은 수준은 아니지만

- 흐름 자체는 긍정적이라 볼만 합니다. 향후 더 상승의 여지가 있으면 좋겠네요

Equity to assets ratio / 지분자산비율

Tangible common equity ratio / TCE , 유형 자기자본 비율

- 특이사항 없음으로 넘어가겠습니다.

Research & development to revenue ratio / 수익 대비 연구 개발 비율

- 아무래도 기술적인 분야다보니 당연히 어느정도 재투입 되나 봅니다~

주식 & 배당 관련

Total common shares outstanding / 총 발행 보통 주식수

Floating shares outstanding / 발행유동주식수

- 참 처음으로 총 발행 주식수 대비 유동주식수의 비율이 이정도로 좁아진 주식이 처음인 듯 싶습니다.🤔

- 주가가 꽤 상승추세일 시기도 유동주식수가 가파르게 풀린 2020 ~ 2022 인데 아마 자금을 수급하기 위해 시장에 주식을 풀었을까 싶기도 하네요 자본 부분이 크게 상승했던 부분을 가져와 생각해보면 나름 맞아 떨어집니다만 그 시가랑은 약간 엇갈리네요

Buyback yield / 자사주취득 수익률%

Shares buyback ratio / 자사주 매입 비율 %

- 여기서도 볼 수 있듯 총 발행주 수가 크게 늘어난 시기랑 지표가 마이너스로 크게 튀었던 시기랑 일치합니다.

- 아마 자금을 끌어모으기 위해 주식을 발행한 듯 싶네요

Dividend yield / 배당수익률%

Dividend payout ratio / 배당 성향

- 상황이 안좋았던 시기에 배당을 안하듯 싶다가 향후 상황이 괜찮아지니 배당을 재개한것으로 보입니다.

- 아마 이를 매력으로 여기거나 회사 재정상황이 좋아졌다 싶어 선진입의 근거로 사용해볼 수 있었을 것 같습니다.

주가비율

Price to earnings ratio / 주가 수익비율

Earnings yield / 이익수익률

Price Earnings to Growth ratio / PEG, 주가 수익성장비율

- PER 수준도 낮지는 않지만 평균보다 약간 높다 정도라 크게 신경은 쓰이질 않네요

Price to sales ratio / 주가 매출액비율

Price to cash flow ratio / 주가 현금흐름비율

Price to Free cash flow ratio / 주가 잉여현금흐름비율

Price to book ratio / 주가 순자산비율

Price to tangible book ratio / 주당 유형순자산가치

- 매출액과 순자산 비율은 주가가 크게 상승했음에도 낮은 비율을 보여주는 만큼 이전의 주가 수준이 꽤 낮았다라고 생각해볼 수 있겠습니다.

- 추후에 이런 상승주를 잡기 위해서는 이전의 재무지표 흐름이 어떠하였는지 어떤 모습을 띄고 있었는지 미리 알아두는것이 중요하겠죠

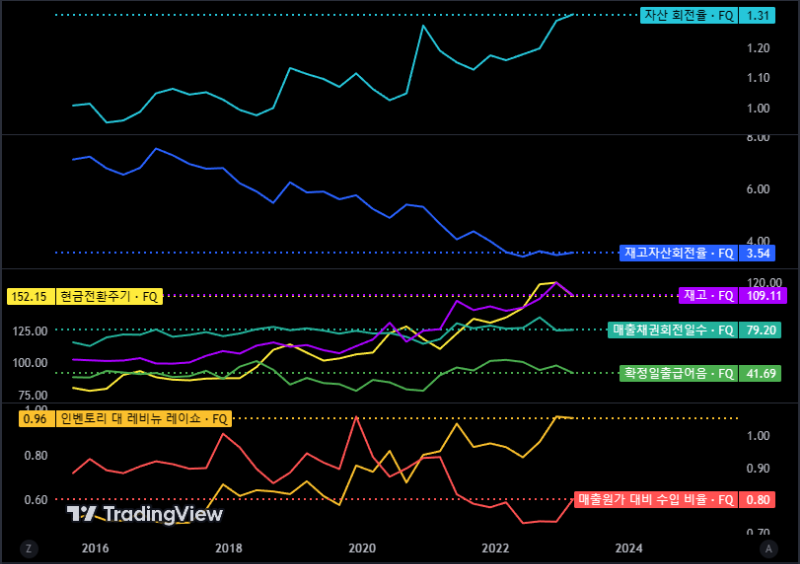

재고 관련

Inventory turnover / 재고자산회전율

Asset turnover / 자산 회전율

- 회전율의 흐름이 상반되기는 하지만 자산에 있어서 만큼은 긍정적이어 보이고

- 재고부분은 약간 문제가 있어보입니다.🤔

Cash conversion cycle / CCC , 현금전환주기

Days payable / 확정일출급어음

Days inventory / 일일 재고

Days sales outstanding / 매출채권회전일 수

- 여기서도 볼 수 있듯 재고 부분이 크게 상승한 모습을 볼 수 있네요

Inventory to revenue ratio / 매출대비 재고비율

COGS to revenue ratio / 매출 원가 대비 수입비율

- 재고 비율이 상당한 듯 합니다. 뭔가 숨막히네요 해소가 되었으면 하는 바람입니다.🤔

- 앞으로 수요가 더 많아진다면야 상관없겠지만요

- 매출원가도 상당히 높은 비율을 하고 있는 것 같습니다. 어느정도 비율이 해소가 되어야 뽑아먹는 이윤도 많아질 터인데 말이죠🤔

슬론비

Sloan ratio / 슬론비율 Accruals

- 슬론비가 상당~ 히 높네요! 한 1~200개 기업들을 본 후에 평균내서 보려하는데 이런 비율과 흐름을 보여준 주식은 이 주식이 처음인것 같아 멘트를 답니다.😮

재무 보조지표

Graham's number / 그레이엄 넘버

Net current asset value per share / NCAVPS , 주당 순 현재자산가치

- 흠 보수적인 지표 그레이엄 넘버가 말하는 주가는 이전에 투자 결정 보조수단으로 사용하기 어려웠을 것으로 보이며 최근에 플롯된 가격도 상당히 낮기는 했지만 주가보다는 꽤 높은 수준의 비율을 띄우고 있었고

- 당시 주가 수준의 약 2배 수준을 보여주고 있었다 생각됩니다. 괜찮았네요😮

Piotroski F-score / 피오트로스키 F 스코어

Beneish M -score / 베니쉬 M 스코어

Tobin's Q / 토빈의 Q KZ 지수 / 카플란-징갈레스 지수

- 매력도 또한 높은 수준인 F 스코어 7점

- M 스코어는 통과

- 다만 주식은 저평가를 점쳐볼 수 있는 지표중 하나인 토빈 점수는 1점 이상으로 꽤 높은 성장을 동반하였기에 이런 흐름이 나온다라고 생각이 됩니다.

- 부채관련 KZ 지수도 넘어가도 좋아보입니다.

파산 모델

Altman Z-score / 알트만 Z 스코어

Springate score / 스프링게이트 스코어

Zmijewski score / 즈미예프스키 스코어

Fulmer H factor / 풀머 H 인자

- 요기는 해당사항 없으니 패스! 시험용

Employee / 직원 관련

Number of employees / 직원수

Revenue per emplotyee / 직원 1인당 매출

Total assets per employee / 직원당 총 자산

Total debt per employee / 직원당 총부채

Free cash flow per employee / 직원당 잉여현금

EBITDA per employee / 직원당 EBITDA

Research & development per employee / 직원당 연구개발

Operating income per employee / 직원당 영업수익

Net income per employee / 직원당 순이익

- 혹여나 필요하신 분들을 위해 남겨두고 있는 직원수 관련 지표입니다.🙂

- 이 부분들 중 하나만 보는게 직원수 인데 꾸준한 우상향을 보여주고 있어 제 기준 만족스럽네요👍회사가 필요로 하는 인력이 나날이 증가하는 상황이라는 것이겠죠👏

간단 기사정보 탐색하기📃

요 파트는 건너 뛰겠습니다. 최근 기사들만 보면 .. 급등에 관련된 얘기밖에 없어서

의미있는 기사들이 딱히 없네요 2020 ~ 2022 사이 기사들을 봤는데 나름 의미있는 투자결정을 해볼 수 있는 정보들이 여기저기 흐르고 있기는 했네요🤔

최근 급등에 관련된 정보라 따지자면 이 뉴스를 꼽아볼 수 있을것 같습니다.

엔비디아와 관련된 것이라면 ... 흠.. 엔비디아에 GPU 용 기판 공급을 한다고 뉴스를 타고 들어가보니 있네요

거대 기업의 실적과 등락에 영향을 받는다라면... 이 회사의 자체 펀더멘탈도 중요하겠지만 큰 물살도 함께 봐야할 것 같습니다.🤔

마무리

🤔 요번 주식도 한번 잘 뜯어봤네요

사업보고서부터 해서 최근 기사까지.... 글을 나눠써서 하루가 지난터라 차트가 업데이트 된 점도 재밋네요 처음 있는 일이라서리..

나쁘지 않아 보입니다. 최근 트렌드에 맞는 관련 기술주인것 같고 향후에도 크게 성장할 가능성이 있다고 생각이 됩니다.

재무상태를 보니 어려움을 딪고 일어선 듯 한데 이 스프링 효과를 통해 더 큰 기업으로 거듭나기를 한번 기대해봅니다.

주시하고 있다가 향후 괜찮아보이는 기술적 반등 위치에 오면 한번 들어가볼까 싶네요🧐

발빠르게 추자할 수 있었던 시기로는 정~말 현명했다면 2021년도였을 것 같고

이후 차트상의 기술적 반등위치와 재무상태의 호전됨을 곁들여 함께 투자의사결정을 내린다 하면 2022년 하반기 2023년과 가까웠던 그 시기쯤이 되었을 것 같습니다.

이런 주식을 발견하고 또 투자하는것은 철저하게 정보를 찾고 분석함도 중요하지만 운과 투자한 후 지나는 시간에 대한 인내도 중요했겠죠 그를 견뎌낸 투자자에게 주는 과실이라고 현재는 생각됩니다.

이번에도 괜찮은 공부와 경험이 되었습니다.👏👏👏

오늘 시간이 또 나면... 새로운 주식 하나를 또 둘러봐야겠네요 괜찮은🤔 그전에 이제 주말이니 전 세계의 주가지수 현 상황과 암호화폐 시장에 대해서 또 새로이 글을 써봐야겠네요 급락이 있었던데 흠.. 연준의 발언이라고 하기엔 너무나 큰 하락이라 예견된 기술적 하락이라 저는 보고 있습니다.

무튼 이제 글을 마무리 하겠습니다.🥱

'(구) 주식시장 분석 정리예정 > 한국주식' 카테고리의 다른 글

| 쿠팡 사업관련 내용 및 뉴스 / 22년 기준 (0) | 2023.10.15 |

|---|---|

| 한샘보통주 사업보고서 및 차트분석 (1) | 2023.08.21 |

| 삼양식품 사업보고서📃 및 주가차트📈, 재무지표 분석📊 (1) | 2023.08.17 |

| 아모레퍼시픽 보통주 / 주가 차트분석📈&재무지표📊 (0) | 2023.08.14 |

| 솔루스첨단소재 차트 재무 기사 알아보기🔎 (0) | 2023.07.27 |